|

На фоне планомерного снижения покупательской активности торговые центры по-прежнему ожидают роста трафика и выручки по итогам июля-августа, когда начинается период подготовки к школе. Однако данные последних лет показывают, что и на сезон back-to-school особых надежд питать не стоит. Принцип «разумного потребления» работает и в отношении закупок для школьников.

Потребительские настроения в стране изменились, изменилась и модель потребительского поведения москвичей в праздники. Режим экономии стал нормой жизни для россиян.

Не за горами первое сентября и «школьный шопинг» — стрессовый период и для родителей, и для ритейлеров. Ведь именно в это время повышаются объемы продаж в детском секторе и в сегменте «электроника», поэтому к нему все серьезно готовятся.

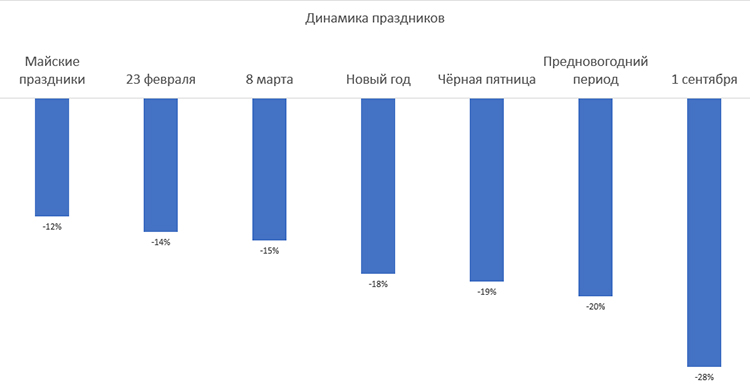

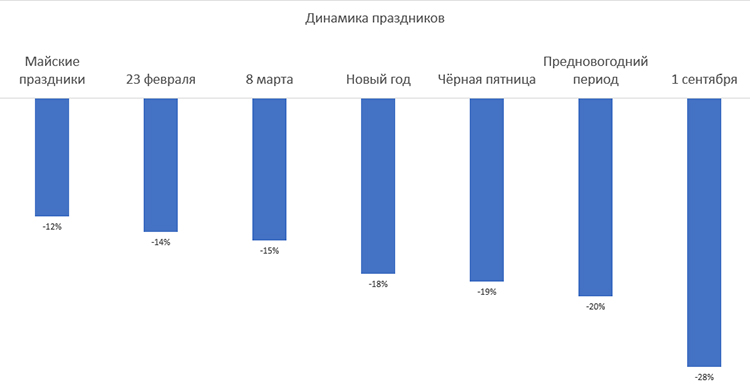

Анализируя все предпраздничные периоды на данных Shopping Index, нельзя не заметить, что именно во время школьного шопинга произошло самое существенное снижение потребительской активности за пять лет — на 28% LFL. (см график 1).

По данным исследований Watcom, в целом доля импульсных покупок россиян значительно сократилась.

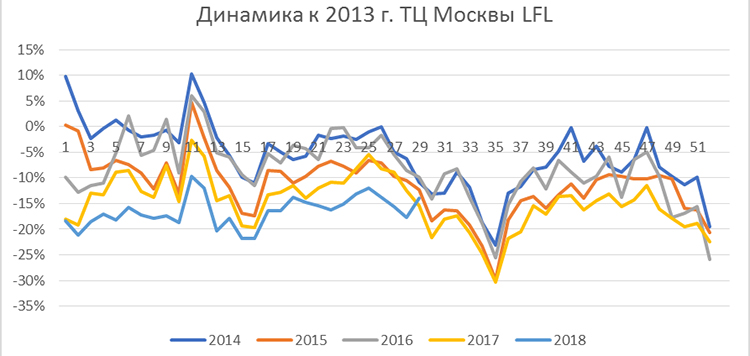

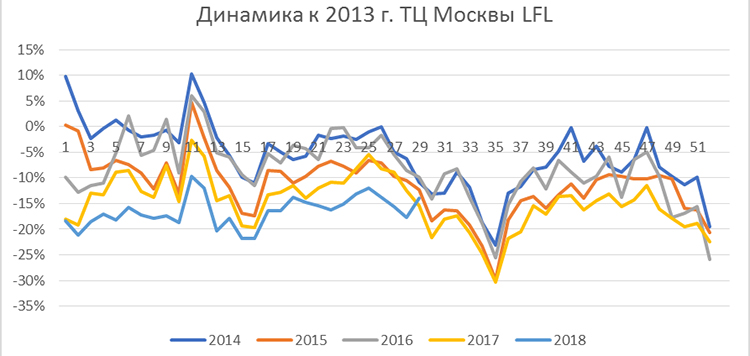

Напомним, что снижение Shopping Index началось в 2014 году, после публикаций в СМИ о событиях на Украине и вводе в эксплуатацию рекордного количества коммерческих площадей.

Чемпионат Мира в июне-июле 2018 года повлиял на рост продаж в ритейле. Но в целом для экономики, по словам Владимира Осаковского, экономиста Bank of America, эффект был не столь значимым: 1% ежемесячного ВВП между вторым и третьим кварталами.

Заявление о повышении ставки налога на добавленную стоимость (НДС) с 18% до 20% в июне значительно повлияло на настроение россиян: индекс ожиданий (в рамках исследования потребительских настроений россиян ФОМ для Центробанка России) в этом же месяце значительно снизился.

Вернемся к back-to-school сезону. По данным экспертов, рынок школьных принадлежностей растет очень быстро.

По данным ВЦИОМ в 2017 году, расходы на сбор ребенка в школу действительно занимали существенную доля семейного бюджета и составили в среднем 12 745 рублей. По данным других исследовательских агентств — от 20000 до 30000 рублей, что занимает большую долю семейного бюджета.

По мнению экспертов, в частности, генерального директора E-commerce Fitness Ефима Алдухова, в «последние годы происходит отток трафика из ТРЦ в онлайн магазины и гипермаркеты: Ашан, Лента и др. в силу того, что покупатель, в первую очередь, смотрит на цену».

На снижение трафика в преддверии «школьного сезона» могло также повлиять снижение уровня рождаемости в России, который по данным Росстата упал сразу на 10,7% в 2017 году.

Некоторые торговые центры Москвы также зафиксировали «проседание» трафика перед школьным сезоном. Так, по словам генерального директора Crocus Group Ольги Антоновой, «При сравнении динамики посещаемости в праздничные недели за 2015-2018гг. в VEGAS Крокус Сити, который открылся 29.05.2014, . был зафиксирован «просест» на 6% на 35 неделе 2017г., перед 1 сентября, по сравнению с 2016г. и на 6-7% на 50 и 51 неделе в 2017г., по сравнению с 2016г. В целом в праздничные недели за 2015-2018гг. наблюдался прирост трафика.

Что касается VEGAS Каширское шоссе, при сравнении с 2013 годом (2013 – базовый), в 2017 году наибольшее «проседание» было отмечено на неделе 8 марта и на майские праздники.

В черную пятницу и предновогодний период наблюдался рост (2-3%). В остальных праздничных периодах было небольшое «проседание» от 2% до 8%. Таким образом, в 2017 года наблюдалось некоторое восстановление. За 1 полугодие 2018г. показатели по праздникам, в целом, лучше, чем в 2017 году».

Как комментирует Анна Петухова, директор по маркетингу «АФИМОЛЛ», «Самый низкий показатель прироста, и это действительно общерыночный тренд – период «back to school».

«Сложно сказать наверняка, — говорит эксперт, — но можно предположить, что в 2017 году произошло восстановление туристического рынка +27% к 2016 году, и люди поехали отдыхать. Как известно, самое популярное время отпусков — август. Таким образом, россияне попросту не были в стране в этот период. В остальном мы зафиксировали прирост — в 2018 году — на майские праздники — +31%, по сравнению с 2018 LFL, 22-23 февраля — на 22 % LFL. 7-8 марта — на 19% LFL.

В 2017 году — 25-31 декабря — увеличение трафика на 22% LFL, по сравнению с 2016 годом, 01-31 декабря — на 18%, Черная пятница — на 25%., 20-31 августа — на 7 %.». По словам эксперта, на рост трафика повлияло два важных фактора: открытие МЦК в непосредственной близости от ТРЦ и расширение инфраструктуры вокруг ТРЦ. В среднем органический прирост трафика с учетом данных факторов составляет 12-14 % относительно прошлого года. Остальное — удачная маркетинговая стратегия».

Ольга Летютина, генеральный директор управляющей компании «Столица Менеджмент» (торговые центры «Столица») комментирует ситуацию в целом с 2013 года, фокусируя внимание на ТЦ малого формата: «Анализируя динамику посещаемости торговых центров за весь период, можно отметить несколько моментов. Самое очевидное, что из года в год она падает и это связано, как с экономической ситуацией, так и с увеличением вводимых в эксплуатацию торговых центров. Посетительский поток, образно выражаясь, «размазывается, как слой масла по локации и становится более тонким». Прирост населения не успевает за ростом торговых площадей, тем самым каждый отдельный ТЦ получает в итоге меньший трафик.

На графике мы видим общую картину, но, если учитывать различие форматов торговых центров, более дифференцированные кривые подробнее бы показали все процессы, которые происходят с покупательской аудиторией. Любопытно рассмотреть сезонные провалы и пики, связанные с праздниками и различными годовыми периодами.

Пики во все года, с 13 по 18 - это любимый россиянами гендерный праздник 8 марта. Ранее достойную конкуренцию составлял еще Новый год, но сейчас люди стали более бережливо относиться к покупкам в предновогоднюю неделю. Отметим, что мужчины, в стремлении приобрести подарки, намного опередили женщин, которые на 23 февраля не проявляют повышенного интереса к покупкам в ТЦ. Скорее всего, это связано с тем, что женщины и так являются основной аудиторией посетительского потока, и на 23 февраля их количество увеличивается незначительно, в отличие от мужчин, которые считают своим мужским долгом отстоять очередь в «Летуаль» в канун Международного женского дня.

Так же из вышеупомянутых графиков следует, что самое большое падение по сравнению с 13 годом приходится на последнюю неделю в конце августа. Это связано с тем, что родители стали более рачительно тратить деньги на сборы ребенка в учебные заведения, отдавая предпочтения поездкам в более дешевые магазины или покупкам через интернет.

Здесь стоит отметить, что представители торговых центров малого формата имеют прямо противоположную картину в сравнении с представленным общим графиком. Именно со второй половины августа в них начинается активный рост посещаемости, который продолжается почти до середины сентября. Скорее всего, в представлении целевой аудитории малый формат видится, как более доступный, с более демократичным в ценовом плане набором арендаторов. При правильном подборе арендаторов и соответствующей маркетинговой поддержке, у малых ТЦ больше шансов привлечь покупательский поток в сложившихся современных условиях.

Это касается не только школьного сезона, но и общей посетительской тенденции. Наблюдается прирост трафика на 7-9% ежегодно в торговых центрах малого формата «Столица». Население отдает предпочтение целевым покупкам у дома поездкам в большие ТЦ.

Также интересно прокомментировать заметное падение на представленном графике в 15-ю и 16-ю недели, которое приходится на середину апреля.

Есть несколько предположений, почему так происходит: во-первых, население настолько увлечено покупками подарков в марте, что начинает использовать кредитные карты, кредит по которым старается гасить в апреле.

Во-вторых, на апрель приходятся основные выплаты по годовым бонусам. Возможно, со сложившейся экономической ситуацией эти выплаты или уменьшились или совсем были отменены, тем самым покупательская способность упала, в сравнении с апрелем 2013 года.

В-третьих, середина апреля — начало подготовки к дачному сезону, которая в «хорошие годы» велась активно, а сейчас проходит более избирательно и экономически взвешенно.

В любом случае, скорее всего, это совокупность факторов, которые в итоге дают общую картину по апрельскому падению. Отметим, что это явление совпадает и с графиками посещаемости малых торговых центров «Столица» и, скорее всего, имеют общие корни для всех форматов».

Константин Анисимов, менеджер по маркетингу Fashion House, наоборот, отмечает рост посещаемости в Аутлете в период подготовки к «школьному сезону», благодаря тому, что, в первую очередь, покупателя волнуют скидки: «Последние две недели августа традиционно считаются самыми популярными с точки зрения шопинга и самыми важными для большинства торговых центров. Причина отнюдь не только в подготовке ребенка в школу.

Можно отметить несколько факторов: на этой неделе заканчиваются распродажи у большинства ритейлеров, скидки на сток достигают — 90%, новые коллекции уже в магазинах, большинство людей уже вернулись из отпуска и готовятся к осени, и, наконец, это последняя неделя перед 1 сентября, когда важно успеть подготовить ребенка к школе. Доказательством этому служат выручки всех ритейлеров за эти недели. В Аутлете FASHION HOUSE, например, за 2017 г. оборот арендаторов последней недели августа в три раза превысил средний оборот.

Отрицательная динамика, наблюдающаяся с 2013 г. напрямую связана с падением рубля и, как следствие, индекса потребительской уверенности. А так как конец августа —самый важный период ритейла в год, то и падение активности покупателей — самое значительное».

Президент Watcom Роман Скороходов резюмирует: «Сегодня на «путь к покупке» влияют множество факторов: от сезонности и ее влияния на трафик в той или иной локации до правильно спланированной маркетинговой стратегии. Подход должен быть комплексный, учитывающий все точки контакта на шопинге. Важна также оптимизация процессов управления и создание максимальных удобств для покупателя».

Автор: Мария Вакатова, партнер по исследованиям Watcom.

Публикует New Retail. |

08/04

08/04  02/04

02/04  27/03

27/03  24/03

24/03  24/03

24/03  12/03

12/03  11/03

11/03